数据统计显示,上证1-3年国债及政策性金融债指数近一个月上涨0.39%,近三个月上涨0.94%,年至今上涨2.32%。

数据统计显示,上证0-3年国债及政策性金融债指数近一个月上涨0.28%,近三个月上涨0.73%,年至今上涨1.85%。

7月25日,工商银行、农业银行、建设银行、中国银行、交通银行、邮储银行六大国有银行,在官网宣布下调人民币存款挂牌利率。

活期存款挂牌利率下调至0.15%,一年期、两年期、三年期和五年期人民币定期存款利率下调至1.35%、1.45%、1.75%、1.8%。

这是今年以来大型商业银行首次下调人民币存款利率,也是自2022年9月以来的第五次下调。标志着五年期定存利率,也进入了“1”时代。

如此低的利率之下,老百姓手里的钱该如何保值增值呢?

大额存单?不仅利率也在下滑,而且基本上处于买不到的状态。

货币基金?收益率早已来到2%以下,并且一年不如一年。

投资股票?风险太大,不但有可能赚不到钱,还可能损失本金。

“存款特种兵”?辗转各地寻找利率稍高的小银行,毕竟也不是长远之计,小银行可能利率降得慢一点,但迟早也一样。

那么,一个普通的投资者,肯定既要追求回报的确定性,又不想承受市场的高波动,还要收益比定期存款高。这几个要求一叠加,到底还能投啥呢?

懂经哥还真从市场中为普通老百姓找到了一个定期存款的“平替”——投资债券的固收类理财或基金。

固收类理财或基金,顾名思义,是一种投资于固定收益类资产的产品,有的投资同业存款,有的投资同业存单,其中最常见的底层资产,就是投资债券。

债券是生息资产,有政府发行的,有企业发行的,持有此类产品长期有望获得较好的利息回报(票息收入),同时在二级市场还会获得买卖价差(资本利得)。除非债券违约,那么持有至到期能获得的现金流是相对固定的,所以债券投资属于“固定收益投资”。

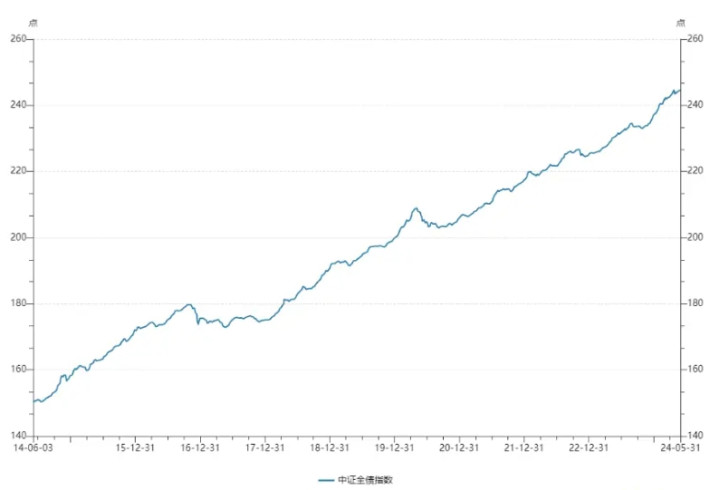

这类产品的好处,是波动小、回撤少,风险比投资股票要低很多,但回报利率比定期存款要高,目前基本在3%左右,优秀的可能会更高。如果你去观察这些产品的波动曲线,经常能看到一根持续向上的近似直线,很少看到大幅波动。以10年中证全债指数走势为例,可以看到虽然债市出现过多次调整,但长期走势依旧持续向上。一个字,稳。

这类产品从历史上看,基本可以跑赢银行定期存款甚至大额存单利率。持续获得稳定回报的风格,显然更加适合大多数稳健风格的普通投资者,毕竟他们经受不住亏损幅度超过20%。

当然,这也不是说投资债券的固收类理财或基金就是毫无风险。与银行存款保本保息不同,在资管新规正式出台后,理财产品理论上都不能保本保息,其风险按R1至R5分档,R4到R5类的风险相对较高,基金也是如此。

2022年末,债券市场经历过一次比较大的波动,当时很多投资债券的理财和基金都出现大幅度回撤,也导致当年很多产品收益率出现负值。

不过这次回撤持续了月余,之后市场又开始上升,并且逐步收复了下跌产生的损失。

可以说,大多数时候,投资债券的固收类理财或基金的波动相对较小。拉长时间维度来看,有一种“细水长流”的感觉。如果这样的波动也无法承受,那只能承受定期存款的低利率了。

不过,当你打开银行或基金软件,会发现固收产品千千万,在购买时,投资者应该如何选择呢?

一是看投资标的。一方面,不是所有固收产品都会投向债券,一些产品会投向类似同业存单等标的,一些混合债产品会部分参与股市投资,前者收益率会稍低,后者风险会较高,要注意其中的区别。另一方面,底层资产是纯债的理财或者基金,具体还可分为短期纯债型和中长期纯债型。通常来说,债券的剩余期限越长,受到市场变动的可能性会越大,所以一般来说短债离到期时间更近,它的风险较中长期纯债更小,但相应的,中长期通常收益更高。

二是考察历史业绩和最大回撤。虽然过往业绩不代表未来表现,但可以在一定程度上反映产品的管理能力,要尽量选择波动较小的产品。比如你可以看一看,这款产品在过去三个月或者过去六个月的表现如何,或者在刚才提到的2022年末债市波动时,这款产品的回撤幅度如何。

当然,如果你的风险承受能力更高一些,希望更高的收益率,那么懂经哥推荐你再去看看“固收+”或者叫“固收增强型”产品。这类理财或者基金稍微比“固收”激进那么一点点,在债券等固收投资的基础上,增加了一些风险收益水平相对较高的投资标的。比如除了“固收”投资的债券、货币等不含权的投资品种外,“+”的部分还包括股票、可转债、期货、期权等。和纯债投资相比,“固收+”产品的波动会更大,当然,收益也会更高。

至于选择哪一款,投资者们可以先拿少量资金投投看,积累了经验之后,再进行一些产品配置。比如大部分投“固收”,小部分投“固收+”。

但千万记住那句老话,收益与风险成正比。如果初衷只是替代定期存款股票有哪些杠杆平台,那么投资纯债的产品肯定是首选。