11月8日的资金流向数据方面,主力资金净流入5546.0万元炒股配资平台公司,占总成交额45.52%,游资资金净流出2555.94万元,占总成交额20.98%,散户资金净流出2990.07万元,占总成交额24.54%。

11月8日的资金流向数据方面,主力资金净流出2477.85万元,占总成交额3.44%,游资资金净流出258.93万元,占总成交额0.36%,散户资金净流入2736.78万元,占总成交额3.8%。

来源 | CFC金属研究

作者 | 楚新莉

期货交易咨询从业信息 | Z0018419

本报告完成时间 | 2024年11月23日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

摘要

铁矿石基本面矛盾有限,供给远端环比降低,近端缓慢恢复,需求端,钢厂盈利率连续回落,环比下降3.03%至54.55%,高炉开工率继续下降,日均铁水产量环比微降0.14万吨至235.8万吨,铁水产量在11月见顶后维持高位波动。尽管地产政策利好,但从产业链的角度看,钢材终端高频数据并未出现明显好转,弱现实与偏强预期博弈过程中,产业链面临钢厂复产后下游需求难以承接的问题,产业链负反馈的风险始终存在。综合来看,铁矿目前基本面矛盾累积并不明显,短期国内暂无宏观利好出台,但宏观财政刺激的预期目前无法证伪,12月份经济工作会议仍值得期待,矿价底部支撑较强,预计震荡运行为主,波动区间720-800元/吨。

策略:

铁矿720-800元/吨区间操作。

风险提示:

海外金融风险、国内经济复苏节奏、宏观政策力度、产业链上下游供需情况

正文

一、铁矿石价格:进口矿价格全线上涨

本周铁矿石进口矿价格全线上涨23-38元。国产除五矿标准粉上涨34元外,其余均下跌2-20元。

二、铁矿石供给:发运量环比减少,到港量环比小幅增加

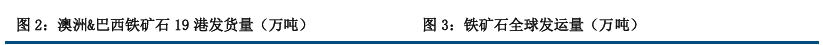

发运量远端供给:澳巴铁矿发运总量、全球铁矿石发运量远端供应环比减少。2024年11月11日-11月17日Mysteel澳洲巴西铁矿发运总量2558.8万吨,环比减少85.3万吨。澳洲发运量1722.6万吨,环比减少224.9万吨,其中澳洲发往中国的量1435.7万吨,环比减少144.6万吨。巴西发运量836.2万吨,环比增加139.7万吨。本期全球铁矿石发运总量3010.9万吨,环比减少9.8万吨。

铁矿石到港量近端供给:铁矿石近端供应量环比增加,中国45港到港总量环比小幅增加。11月11日-11月17日中国47港到港总量2905.9万吨,环比增加415.7万吨;中国45港到港总量2782万吨,环比增加455.0万吨;北方六港到港总量为1497万吨,环比增加267.0万吨。

三、铁矿石需求:铁水产量同比小幅增加,钢厂盈利率环比降低

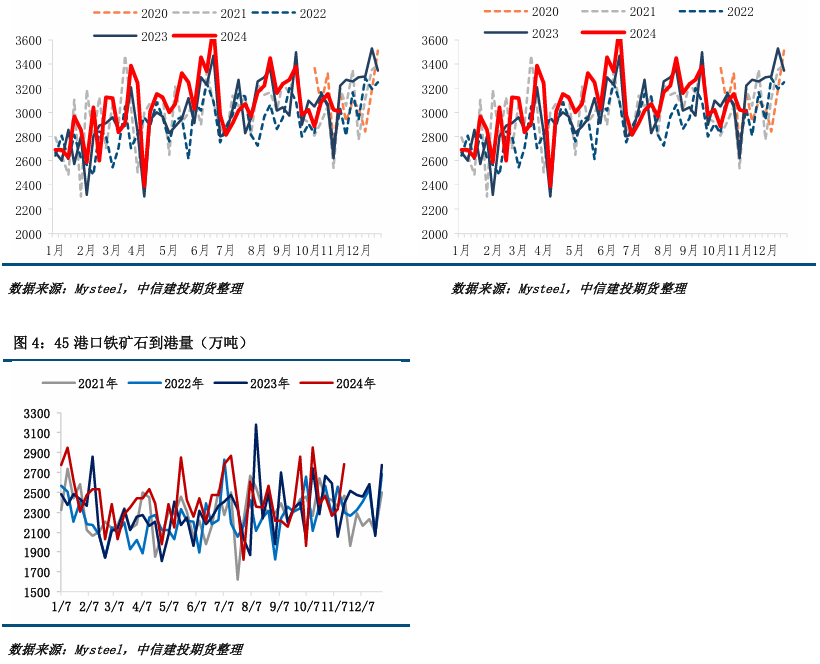

本周铁水产量环比减少、同比小幅增加;钢厂盈利率环比降低,同比大幅提高。截止11月22日,Mysteel调研247家钢厂高炉开工率81.93%,环比上周减少0.15个百分点 ,同比去年增加1.81个百分点 ;高炉炼铁产能利用率88.53%,环比减少0.05个百分点 ,同比增加0.57个百分点;钢厂盈利率54.55%,环比减少3.03个百分点 ,同比增加15.16个百分点;日均铁水产量 235.8万吨,环比减少0.14万吨,同比增加0.47万吨。Mysteel统计10月份全球高炉钢厂生铁产量10790万吨,环比上月增加591万吨,增幅5.8%,较去年同期下降3.7%。

四、铁矿石库存:本期45港铁矿石库存、钢厂进口矿库存环比增加

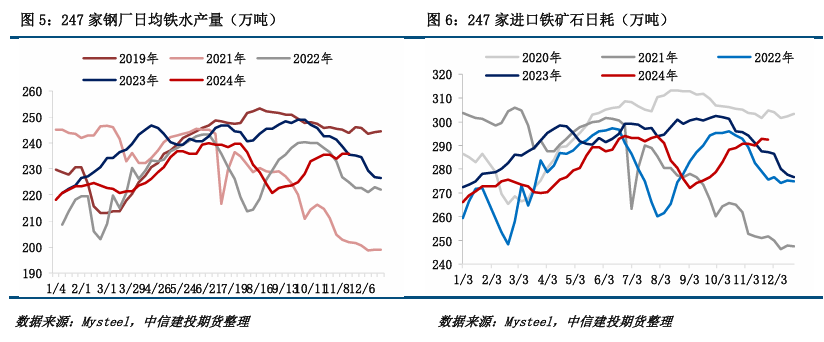

(1)港口库存:本期45港铁矿石库存增加,绝对值处于近3年同期高位。截至11月22日,Mysteel统计全国45个港口进口铁矿石库存总量15319.4万吨,环比增加60.27万吨。Mysteel统计全国47个港口进口铁矿库存为15929.38,环比增68.87;日均疏港量339.78降0.28。

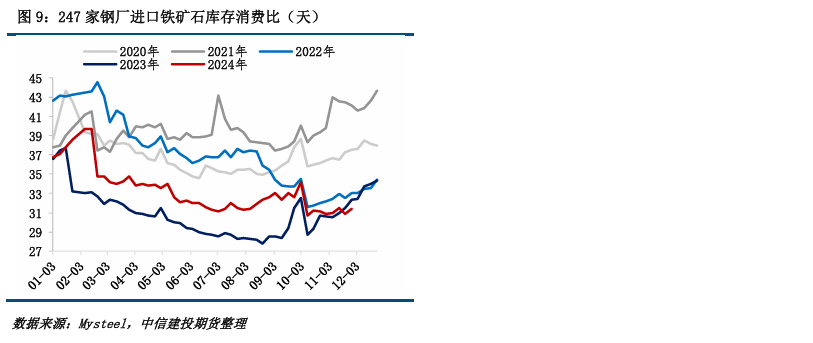

(2)钢厂库存:钢厂进口矿库存环比增加,绝对值处于近3年同期低位。截至11月22日,Mysteel统计全国钢厂进口铁矿石库存总量为9173.04万吨,环比增119.31万吨;当前样本钢厂的进口矿日耗为 292.61万吨,环比减0.28万吨,库存消费比31.35天,环比增0.44天 。

五、废钢基本面:全国废钢价格小幅下跌,整体供需双弱

(1)废钢价格:全国废钢价格小幅下跌。本周Mysteel废钢价格指数小幅下跌,全国废钢市场价格小幅下跌,华南市场价格小幅上涨,其余地区均小幅下降。

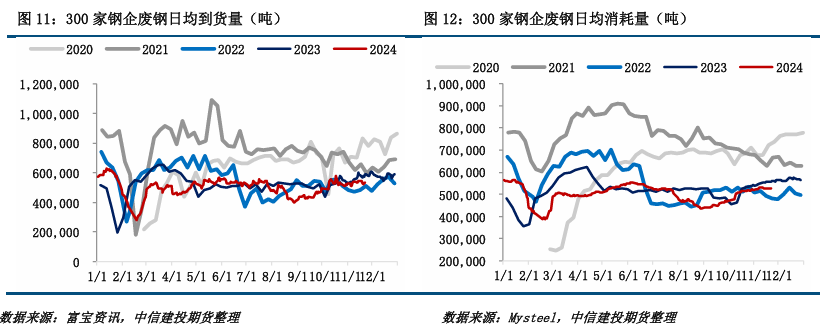

(2)废钢供需:本周废钢供给量、需求量小幅下降。本周市场超跌反弹,叠加政策加持,震荡偏强,随着北方冬季的来临,加工基地收货难度增加,废钢资源偏紧。钢厂到货普遍降低,钢厂尚有利润的前提下消耗稍增,废钢需求尚有韧性,对废钢价格形成支撑。

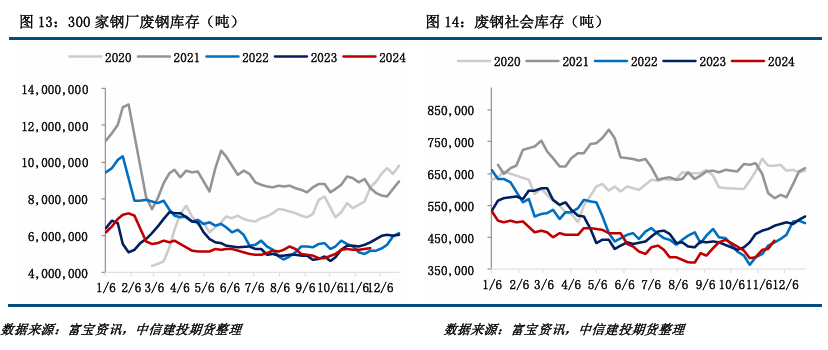

(3)废钢库存:本周钢厂废钢库存、废钢社会库存小幅上升。近期钢厂到货增多而消耗整体减少,并且多数钢厂已经开始冬储计划,故短期钢厂废钢库存呈现增势,但增速整体有限。

六、总结与展望

宏观方面,11月22日,广州市住房和城乡建设局等三部门发布通知,取消广州市普通住宅和非普通住宅标准,自2024年12月1日起施行。随着广州今日正式官宣,至此四个一线城市均已取消普宅和非普宅标准。北上广深正式取消普通住房标准,意味着四个一线城市总体步调一致,持续落实宽松政策,措施包括松绑限购、首付比例和调整房贷利率、优化税费等,政策全面且精准。国外方面,结束了“六连跌”后,金价连涨五天,11月22日现货黄金触及2700美元/盎司,日内涨1.15%,金价上涨主要受地缘政治冲突加剧和机构投资者逢低加仓布局推动需求上涨影响。

铁矿石基本面矛盾有限,供给远端环比降低,近端缓慢恢复,需求端,钢厂盈利率连续回落,环比下降3.03%至54.55%,高炉开工率继续下降,日均铁水产量环比微降0.14万吨至235.8万吨,铁水产量在11月见顶后维持高位波动。尽管地产政策利好,但从产业链的角度看,钢材终端高频数据并未出现明显好转,弱现实与偏强预期博弈过程中,产业链面临钢厂复产后下游需求难以承接的问题,产业链负反馈的风险始终存在。综合来看,铁矿目前基本面矛盾累积并不明显,短期国内暂无宏观利好出台,但宏观财政刺激的预期目前无法证伪,12月份经济工作会议仍值得期待,矿价底部支撑较强,预计震荡运行为主,波动区间720-800元/吨。

不确定因素:海外金融风险、国内经济复苏节奏、宏观政策力度、产业链需求情况

分析师:楚新莉

期货交易咨询从业信息:Z0018419

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 炒股配资平台公司